As Microempresas (ME) e Empresas de Pequeno Porte (EPP) podem optar pelo regime tributário do Simples Nacional. O objetivo do Simples Nacional é unificar o recolhimento mensal de impostos, tornando esse regime menos burocrático e muitas vezes com menor carga tributária.

Veja abaixo algumas das vantagens do Simples Nacional

- Cobrança simplificada por meio de uma única guia (DAS)

- Tabela de alíquotas de impostos reduzida, calculados com base no faturamento

- Contabilidade Simplificada

- Menor número de obrigações acessórias

- Benefícios em exportações e processos licitatórios

Esse regime considera uma empresa ME aquela com faturamento anual de até R$ 360.000,00 e a EPP de R$ 360.000,01 a 4.800.000,00.

Regime tributário

Para poder estar nesse regime tributário é necessário também atender as condições abaixo:

- Os sócios não podem morar no exterior

- O quadro societário deverá ser composto apenas de pessoas físicas

- Se o sócio possuir outra empresa a soma dos faturamentos não poderá ultrapassar 4.800.000,00 ao ano.

- A empresa do Simples Nacional não poderá participar de outra PJ como sócia.

- A empresa não pode ser uma S/A

- Não poderá possuir débitos estaduais, municipais, junto a Previdência ou Receita Federal

No Simples Nacional também existem atividades que são vedadas por isso é preciso consultar a tabela CNAE e ver na Lei se a atividade é permitida antes de optar pelo Simples Nacional.

O empresário sempre deve conferir antes de escolher o seu regime tributário qual é economicamente mais vantajoso. Sendo assim, ao fazer essa análise neste regime é importante ver quais anexos a empresa será tributada.

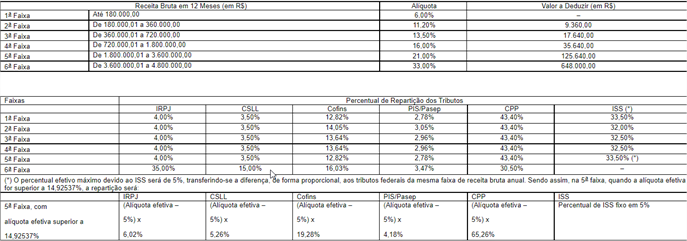

O Anexo III do Simples Nacional usa a tabela de tributação abaixo:

As empresas que tributam pelo anexo III são basicamente as locações de bens móveis e as prestações de serviços não relacionados no § 5o-C do art. 18 da LC 123/06.

Veja que neste anexo estão relacionados desde serviços de manutenção, reparos e usinagem até agências de viagens.

O anexo III tem alíquotas que variam de 3% a 33% de acordo com a receita bruta dos últimos 12 meses anteriores ao PA.

Fator R

No anexo III temos também a figura do fator R, que é o resultado de uma fórmula onde se divide a receita bruta dos últimos 12 meses e a folha de salários dos últimos 12 meses. O fator R é usado para saber se o resultado é maior ou menor que 0,28 ou 28%.

Explicando melhor, algumas empresas têm sua tributação pelas tabelas do anexo III ou V, e a tributação vai depender do resultado do fator R. Quando o fator R for igual ou maior que 0,28 a empresa usará o anexo III, senão será tributada pelo anexo V. Então é sempre importante conferir esses dados para saber que anexo a empresa será tributada. Essa verificação é importante porque o anexo V do Simples Nacional é bem mais caro que o anexo III.

O cálculo basicamente compara o valor da folha de pagamento com o faturamento da empresa, tudo acumulado com base nos últimos 12 meses.

Você deve saber fazer o cálculo do fator R e saber o que compõe as receitas e a folha, para não errar nessa divisão.

No anexo III você paga menos impostos, então muitas empresas fazem um planejamento para poder se manter neste anexo.

O percentual de repartição de tributos é outro ponto que deve ser analisado, primeiro porque se a empresa chegar na 6° faixa ela não terá mais o ISS no cálculo do Simples. Considerando os casos mais comuns, isso não geraria problema porque em geral, a empresa já deve ter passado a receita bruta anual de 3.600.000,00. Mas caso isso não tenha ocorrido, mas na tabela ela esteja na 6ª faixa, a empresa deverá calcular o ISS pela faixa limite do seu estado (normalmente 5ª faixa).

As regras de cálculo envolvendo o anexo III aconteceram em 2018 com a vinda da Lei Complementar n° 155/2016.

👉Quer saber mais sobre a área Fiscal e Tributária? Acompanhe os artigos de Carla Müller

🔒 Apoiadores @fenacon_oficial & @sci_sistemas_contabeis

😉 WHATSAPP NEWS

👉 Entre em nossa lista de transmissão para receber notícias contábeis via Whatsapp: https://bit.ly/3iAdizF

🤩 TELEGRAM

👉 Canal de Notícias CONTNEWS: https://t.me/contnews

👉 Canal de Notícias A REFORMA TRIBUTÁRIA: https://t.me/areformatributaria

👉 Canal de Notícias MULHER CONTADORA: https://t.me/mulhercontadora

🤩 FACEBOOK GRUPOS

👉 MULHERES CONTADORAS: https://www.facebook.com/groups/mulhercontadora

👉 REFORMA TRIBUTÁRIA: https://www.facebook.com/groups/reformatributaria2020

🧞♂️ SOCIAL MÍDIA

👊 PORTAL: www.portalcontnews.com.br

👊 YOUTUBE: https://www.youtube.com/user/contabilidadenatv

👊 INSTAGRAM: https://www.instagram.com/contabnatv/

👊FACEBOOK: https://www.facebook.com/contabilidadenatv/

👊TWITTER: https://twitter.com/contabnatv

👊 LINKEDIN: https://br.linkedin.com/company/contabilidadenatv

Gostaria de Vê o Calculo demonstrativo, do fator R, como exemplo para melhor ilustração.

Ps. Dr.Geraldo.

Olá Antonio!

O cálculo é feito utilizando os dados dos últimos 12 meses de folha de salários e receita bruta.

O resultado dessa divisão vai determinar seu anexo, e consequentemente sua alíquota do Simples.

Para calcular o fator r do Simples Nacional, divida esses dois valores que eu comentei antes. Isso é feito por período de apuração, então esse cálculo é feito todo mês.

Para a folha de salários dos últimos 12 meses sempre considere o total gasto em folha de pagamento. Considere salários, pró-labore e impostos que podem ser adicionados, como INSS patronal e CPP do DAS. Considere também o FGTS.

Para a Receita bruta dos últimos 12 meses, não leve em conta os custos e outras deduções. Tem de ser a mesma receita declarada no DAS.

O resultado encontrado então é convertido para o valor percentual referente ao fator r.

É indispensável não se perder de vista que o cálculo do fator r quando resultar em percentual menor de 28%, gera a tributação pelo anexo V.

Como exemplo, vamos utilizar uma empresa que tributo no anexo V e que faturou nos últimos 12 meses 1.500.000,00.

A massa salárial dos últimos 12 meses geraram um valor de 144.000,00 e com isso faremos a divisão

144.000,00 / 1.500.000,00 = 0,096 ou 9,6%

Esse valor é inferior a 0,28 ou 28% portanto a empresa tributara no anexo V, que tem alíquotas maiores que o anexo III.

Agora se a folha de salários fosse 440.000,00 o resultado seria diferente, veja: 440.000,00/1.500.000,00 = 0,29 ou 29%.

As atividades sujeitas ao fator r, são todas as do anexo V, e algumas do anexo III, como exemplo temos:

Serviços de tomografia, diagnósticos médicos por imagem, registros gráficos e métodos óticos, bem como ressonância magnética, engenharia, medição, cartografia, topografia, geologia, geodésia, testes, suporte e análises técnicas e tecnológicas, pesquisa, design, desenho e agronomia;

Psicologia, psicanálise, terapia ocupacional, acupuntura, podologia, fonoaudiologia, clínicas de nutrição e de vacinação e bancos de leite;

Elaboração de programas de computadores, bem como jogos eletrônicos, licenciamento ou cessão de direito de uso de programas de computação;

Representação comercial, assim como demais atividades de intermediação de negócios e serviços de terceiros;

Auditoria, economia, consultoria, gestão, organização, controle e administração;

Academias de atividades físicas, desportivas, de natação e escolas de esportes;

Planejamento, confecção, manutenção e atualização de páginas eletrônicas;

Serviços de comissária, de despachantes, de tradução e de interpretação;

Academias de dança, de capoeira, de ioga e de artes marciais;

Laboratórios de análises clínicas ou de patologia clínica;

Medicina, inclusive laboratorial, e enfermagem;

Administração e locação de imóveis de terceiros;

Administração e locação de imóveis de terceiros;

Empresas montadoras de estandes para feiras;

Odontologia e prótese dentária;

Perícia, leilão e avaliação;

Jornalismo e publicidade;

Arquitetura e urbanismo;

Medicina veterinária;

Fisioterapia

Att

Carla Müller – articulista Portal Contabilidade na TV